Закон рф от 21.03.91 n 943-i

Содержание:

- Особенности функционирования ИФНС

- Функции налоговой службы

- Обязанности должностных лиц налоговых органов

- История ведомства

- Из чего состоит ФНС

- Права и обязанности ИФНС

- Функциональные возможности сайта

- Восстановление пароля

- Общая информация

- История федеральной службы налоговой

- Права и обязанности налоговой службы

- Способы лечения

Особенности функционирования ИФНС

Как правило, под ИФНС подразумевают территориальные инспекции, осуществляющие свою деятельность на уровне администрирования субъектов. Подобные инстанции представлены во всех городах.

Таблица 1. Задачи и цели ИФНС

| Глобальные задачи ведомств | Цели ИФНС |

|---|---|

|

контроль выполнения правил, прописанных НК РФ; обеспечение своевременного поступления налогов и прочих платежей в государственную казну; составление отчетности вышестоящим органам. |

регистрация налоговых резидентов; анализ предоставляемой отчетности; контроль денежных поступлений; осуществление проверок; учет своевременной оплаты начисленной пени и административных штрафов. |

Кроме обширного перечня обязанностей в зоне ответственности инспекций находится, например, проверка соблюдения соответствующих предписаний к использованию контрольно-кассового аппарата, контроль за производством спиртных напитков и табачных изделий, и даже проведение лотерей. В 2107 г. деятельность ИФНС помимо выполнения основных обязанностей сфокусирована на проверке личных карточек российских фирм на предмет ошибок и нарушений отчислений по страховым взносам.

Как правило, граждане РФ обращаются в ИФНС при регистрации своей фирмы или ИП

Оформление организационно-правовой формы деятельности в рейтинге причин посещаемости инспекции будет занимать одну из лидирующих позиций, однако ИФНС становится востребованной инстанцией во время подачи налоговой декларации по форме 3-НДФЛ, в которой помимо суммы подоходного налога предоставляется возможность подать заявку на налоговый вычет.

Функции налоговой службы

Для достижения поставленных законом задач, ФНС выполняет функции:

- по обеспечению строгого исполнения законодательства, выработке порядка управления налоговым производством;

- по участию в разработке законопроектов и других официальных документов в сфере налогообложения;

- по оказанию услуг, объяснению прав и обязанностей налогоплательщикам;

- по осведомлению плательщиков налогов о произошедших законодательных изменениях.

К другим функциям относятся:

- проведение проверок финансовой деятельности организации в области налогового учета;

- посредством кредитных организаций возвращение ранее уплаченного превышающего норму налога;

- работа по анализу статистики в сфере налогообложения, разработка рекомендательных поправок с целью совершенствования налоговой системы;

- помощь в определении стоимости и продаже изъятого имущества.

Обязанности должностных лиц налоговых органов

Полномочия налоговых органов конкретизированы по кругу их должностных лиц.

В ст. 8 Закона РФ «О налоговых органах РФ» перечислены следующие права, реализация которых возможна только начальниками налоговых органов и их заместителями:

- взыскивать недоимки по налогам и пени;

- возбуждать ходатайства о запрещении в установленном порядке занятий индивидуальной трудовой деятельностью;

- предъявлять иски в суде общей юрисдикции и арбитражном суде;

- налагать административные штрафы;

- создавать налоговые посты.

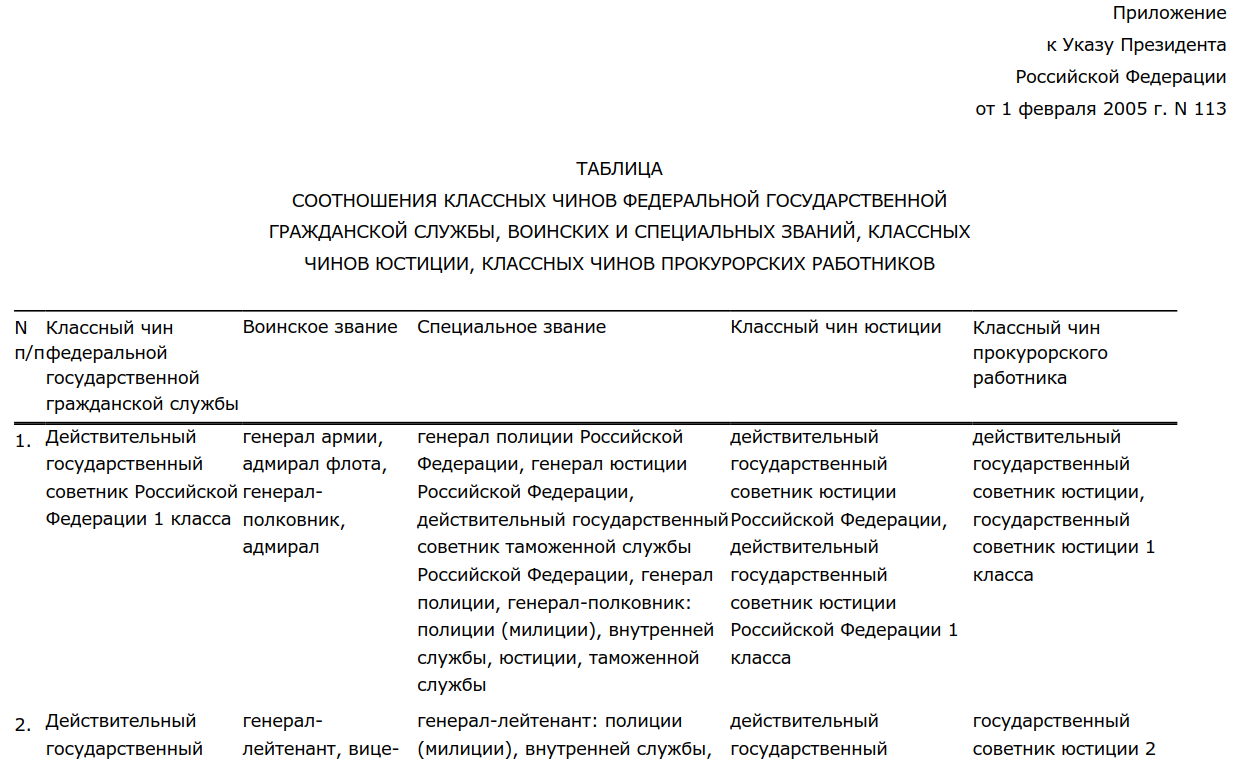

Остальные полномочия налоговых органов могут реализовываться их должностными лицами, т.е. сотрудниками налоговых органов, которым в соответствии с квалификацией, стажем работы и занимаемой должностью присваиваются классные чины. Должностные лица налоговых органов имеют специальные звания и занимают должности не ниже должности налогового инспектора.

Реализация некоторых полномочий должностных лиц налоговых органов возможна только при наличии согласия (санкции) начальника налогового органа или его заместителя. Например, налоговым законодательством устанавливаются особые процедуры доступа должностных лиц налоговых органов на территорию или в помещение налогоплательщика для проведения налоговой проверки. Согласно п. 1 ст. 91 НК РФ основанием доступа должностных лиц является постановление (решение) налогового органа о проведении выездной налоговой проверки, следовательно, право на вхождение в помещение налогоплательщика имеют те должностные лица налоговых органов, которые указаны в постановлении о проведении налоговой проверки.

Обязанности налоговых органов, так же как и права, конкретизированы по кругу их должностных лиц. В соответствии с принципом разделения полномочий должностные лица налоговых органов обязаны:

- действовать в строгом соответствии с Налоговым кодексом РФ и иными федеральными законами;

- реализовывать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

Обязанности налоговых органов имеют два аспекта:

- корреспонденция (соотношение) с правами налогоплательщиков и налоговых агентов;

- обеспечение фискальных интересов государства.

Поскольку перечень прав налогоплательщиков и налоговых агентов не является исчерпывающим, на налоговые органы могут быть возложены другие обязанности, предусмотренные Налоговым кодексом РФ и иными федеральными законами.

Налоговым кодексом РФ дан общий перечень обязанностей должностных лиц налоговых органов как государственных служащих. Конкретизируются обязанности должностных лиц налоговых органов некоторыми статьями Налогового кодекса РФ, а также иными федеральными законами. Например, ст. 92 и 94 НК РФ устанавливают обязанность должностного лица налогового органа при производстве осмотра или выемки документов составлять протокол; согласно ст. 104 НК РФ до обращения в суд налоговый орган обязан предложить налогоплательщику добровольно уплатить соответствующую сумму налоговой санкции. На основании Федерального закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22 мая 2003 г. № 54-ФЗ налоговые органы обязаны:

- осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований настоящего Федерального закона;

- осуществляют контроль за полнотой учета выручки в организациях и у индивидуальных предпринимателей;

- проверяют документы, связанные с применением организациями и индивидуальными предпринимателями контрольно-кассовой техники, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

- проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

Налоговым кодексом РФ установлена презумпция правомерности действий и актов (как нормативного, так и индивидуального содержания) налоговых органов, вытекающая из положения о том, что подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не приостанавливает исполнения обжалуемого акта или действия.

История ведомства

Первым налогом на Руси была дань – своего рода военная контрибуция, которую собирали с покоренных племен. Ее могли привозить к феодалу («повозье») или же для сбора отправлялись специальные экспедиции («полюдье»).

По мере укрепления древнерусского государства дань заменила подать – регулярный налог с населения. Ее размеры определялись по количеству печей («по дыму») в домохозяйстве или площади пахотной земли («по плугу»). Платили данный налог деньгами или товарами.

В период Золотой Орды на территории Руси существовало сразу несколько различных податей. Некоторые из них взимались в пользу монголов, другие – шли на содержание местной княжеской власти.

К XIV столетию в Московском княжестве сложилась система кормлений, при которой отдельные земли отдавались феодалам за службу князю. Помимо прочего, они получали право собирать налоги со своих вотчин. Эту функцию выполняли особые люди: тиуны и пошлинники.

В 1573 году по царскому повелению был учрежден Приказ большого прихода. Он стал первым централизованным органом для сбора налогов.

В Средневековье на Руси существовало большое количество налогов: дорожные, торговые, судебные, товарные, чрезвычайные. В 1653 году власти предприняли попытку упорядочить сборы – был утвержден Торговые устав. По сути, это был первый Налоговый кодекс в нашей стране.

В 1699 году начала работу Бурмистерская палата – налоговый орган, имевший центральный аппарат и отделения в регионах страны.

В 1755 году появилась Казенная палата – ведомство, которое собирало и таможенные пошлины, и платежи.

В царствование Александра I началась большая фискальная реформа. В 1802 году появилось Министерство финансов, которое занялось доходами и расходами казны. В 1811 году в отдельное ведомство было выделено Госказначейство, отвечающее за расходы казны.

В этот период были упорядочены старые налоговые сборы и введены новые: оброчный, питейный и гильдейский сбор, наследственная пошлина, горная подать. Начали взиматься платежи с недвижимости, кибиток, меди.

Во второй половине XIX века в Российской империи появилось несколько новых акцизов: на табак, керосин, соль и дрожжи. В 1916 году Дума приняла закон о подоходном налоге.

Практически сразу после революции был создан Народный комиссариат финансов. В 1919 году в его составе появилось налоговое управление с многочисленными территориальными отделениями.

В 1930 году прошла фискальная реформа, в ходе которой были отменены все акцизы, а количество налогов было уменьшилось до двух.

Российская налоговая служба имеет богатую историю.

В 1941 году были введен налог на холостяков, они просуществовали в СССР до самого распада страны.

В 1990 году в составе Минфина страны появилось отдельная служба – налоговая инспекция. В 1991 году она превратилась в отдельное ведомство, также в это время стартовала масштабная фискальная реформа. В 1992 году появилось Главное управление налоговых расследований, а вскоре и налоговая полиция.

В 1996 году малый бизнес получил упрощенную систему налогообложения.

В 1998 году налоговая служба стала отдельным министерством. В это же время в стране начали вводить ИНН для физических лиц. Была принята первая часть Налогового кодекса, в 2001 году – была принята вторая.

В 2004 году была организована Федеральная налоговая служба, которую передали в подчинение Министерства финансов.

В 2010 году на сайте ФНС появился сервис «Личный кабинет» для граждан, в 2012 году появилась возможность оплачивать через него задолженности и проводить сверки.

В 2014 и 2015 годах на сайте появились «Личные кабинеты» для юридических лиц и частных предпринимателей. В Дубне был открыт единый информационный центр для обработки данных ФНС.

Из чего состоит ФНС

В структуру налоговой системы РФ входят несколько компонентов:

- руководство службы;

- подразделения центрального аппарата ведомства;

- региональные отделения ФНС.

К региональным подразделениям службы относятся управления ФНС по субъектам РФ, в состав которых входят инспекции Федеральной налоговой службы районного или городского уровня.

Кроме того, в структуру ведомства входят многочисленные межрегиональные инспекции, которые работают с крупнейшими налогоплательщиками в разных регионах и областях. Так, например, отдельные налоговые инспекции действуют по нефтедобывающим предприятиям, газовщикам, банкам, металлургическим компаниям.

Российская налоговая служба имеет свою форму и знаки отличия.

Центральный аппарат службы состоит из отдельных управлений, каждое из которых занимается тем или иным направлением работы.

Персонал ФНС можно разделить на несколько категорий:

- Должностные лица (инспекторы, специалисты, начальники отделов).

- Оперативный состав (сотрудники юридических отделов, бухгалтера, кадровики).

- Вспомогательный состав (охранники, водители, делопроизводители).

Сотрудникам ФНС присваивают классные чины 1, 2 и 3 класса. У службы есть собственная форменная одежда, знаки отличия и погоны. Также существует несколько ведомственных наград ФНС. Чаще всего отличившимся сотрудникам вручают медали «За безупречную службу» и «За заслуги».

Права и обязанности ИФНС

Согласно НК РФ сотрудники территориальных инспекций наделены следующими правами:

Запрашивать заполненные документы в соответствии с утвержденными формами, на основании которых удерживается налог, а также бумаги, подтверждающие корректность начисления указанных в декларациях сумм.

Осуществлять проверки согласно прописанному НК РФ графику.

Останавливать денежные операции по счетам и налагать арест на имущество.

Изымать документы во время проведения проверок в случае выявления правонарушений.

Инспектировать и проводить инвентаризацию помещений, принадлежащих налогоплательщику в рамках плановых проверок.

Высчитывать размер налога, подлежащего удержанию.

Взыскивать недоплаты и пеню по налогам и государственным сборам

Под эту категорию не попадают штрафные санкции, поскольку этим вопросом занимаются судебные органы.

Требовать от финансовых учреждений документы, удостоверяющие выполнение платежных поручений налоговых резидентов.

При необходимости задействовать для обеспечения эффективности налогового контроля экспертов и переводчиков.

Привлекать в качестве свидетелей субъектов, которые могут обладать важной информацией, помогающей работе налогового инспектора.

Подавать заявления об аннулировании или приостановлении действия лицензий и иски по вопросам налогообложения.. В обязанности сотрудников ИФНС помимо контролирующих функций входит и ассистирующая деятельность

В обязанности сотрудников ИФНС помимо контролирующих функций входит и ассистирующая деятельность

Например, работники инспекций должны оказывать содействие налогоплательщикам и помогать в освоении премудростей налогового законодательства в части заполнения деклараций, предоставлять информацию относительно размеров налогов и сборов и порядке их начисления.

Также инспектора должны своевременно производить налогоплательщикам возврат излишне оплаченных средств в рамках удержания налогов или государственных сборов, причем решение о подобной мере должно приниматься не дольше 30 дней.

Ответственной обязанностью является хранение налоговой тайны. Эта функция возлагается на сотрудника с того момента, как субъект стал в инспекции на учет. Под эту категорию попадает как информация о местонахождении сотрудника, так и о его финансовых данных.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Функциональные возможности сайта

Портал налоговой службы РФ доступен для всех граждан РФ и предпринимателей. Здесь можно воспользоваться услугами:

- Скачать программы.

- Записаться на прием.

- Проверить контрагентов на задолженность.

- Уточнить госпошлину.

- Получить реквизиты для оплаты.

- Оплатить документ через портал.

- Заполнение платежных документов.

- Регистрация личного кабинета налогоплательщика.

Для получения услуг на портале ИФНС нужно авторизовать личный кабинет. Эта процедура доступна физическим, юридическим лицам, ИП. После прохождения регистрации на портале Налоговой службы, открывается дополнительный доступ:

- Получение информации из ЕГРЮЛ, НГРП по своей организации.

- Уточнять информацию по начислениям.

- Оплачивать госпошлины, налоги, сборы.

- Получать сведения по невыясненным платежам.

- Заказывать справки в УФНС России.

Преимущества пользователей, зарегистрировавших личный кабинет налогоплательщика ЮЛ:

- Экономия рабочего времени (получение сведений через портал, запись на прием).

- Снижение финансовых затрат (при заказе ЕГРЮЛ/ЕГРП в электронном виде сведения выдаются бесплатно).

- Исключение ошибок при регистрации (использование программ, расположенных на портале).

Электронные сервисы

На портале ИФНС можно пользоваться электронными сервисами:

- Зарегистрировать организацию или ИП.

- Получить сведения по начисленным налогам, сборам.

- Создать документ на оплату.

- Произвести проверку контрагентов.

- Отправлять сведения для внесения в ЕГРЮЛ/ЕГРП.

Список большой, поэтому лучше ознакомиться с ним на странице https://www.nalog.ru/rn78/about_fts/el_usl/. Регистрация личного кабинета налогоплательщика открывает использование электронных сервисов ИФНС в полном объеме.

Рассмотрим несколько популярных сервисов ИФНС.

Регистрация юридического лица

внесение изменений в сведения, закрытие организации производятся на странице https://service.nalog.ru/gosreg/. Доступ открывается только после регистрации личного кабинета.

Выбираем необходимый вариант: ИП или юрлицо.

Для индивидуального предпринимателя откроется следующая информация:

- Регистрация.

- Внесение дополнительных сведений в ЕГРП.

- Ликвидация.

Для юридического лица открывается страница сайта ИФНС, где можно совершить следующие действия:

- Регистрацию ООО, некоммерческой организации, АО, КФХ.

- Произвести реорганизацию.

- Внести дополнительной информации в ЕГРЮЛ.

- Подать заявление для ликвидации.

При вхождении в личный кабинет через портал Госуслуг вы можете оплачивать государственную пошлину со скидкой в 30%.

Запись на прием в ИФНС

производится на странице https://order.nalog.ru/, где внизу нужно нажать на синюю кнопку «Да, согласен».

В открывшейся анкете внести данные:

- Выбрать свой тип налогоплательщика.

- Персональные данные.

- Свой номер ИНН.

- Контактную информацию.

Выбрать регион, инспекцию, вид услуги.

- После нажатия на кнопку «Показать дни записи», внизу отразиться календарь, где нужно выбрать дату.

- Затем выберете удобное для вас время посещения.

- Последним этапом будет распечатка талона посещения.

- Вы можете списать ПИН-код, указанный в последней строке.

- В ИФНС необходимо прийти заранее и в общем терминале внести данные ПИН-кода. Вам будет выдан талон.

- Так вы подтверждаете свое присутствие.

- Опоздание более чем на 10 минут приводит к утрате талона.

Подраздел «Заплати налоги»

Здесь можно оплачивать госпошлины, заполнять платежные поручения, уплачивать торговые сборы.

Все сервисы сайта Налоговой службы просты и понятны каждому налогоплательщику. При необходимости внизу даются подсказки, описания.

Восстановление пароля

Каким образом можно восстановить пароль?

Пользователь имеет возможность выбрать способ восстановления пароля с помощью электронной почты в разделе «Профиль», при условии указания контрольного слова и контактного телефона. Адрес электронной почты должен быть подтвержден.

Я получил регистрационную карту, в течение месяца сменил пароль, но потом его забыл, при этом контрольное слово и телефон в настройках не вводил. Как я могу восстановить пароль от личного кабинета?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я выбрал в личном кабинете способ восстановления пароля с помощью электронной почты, указал свой номер телефона и ввел контрольное слово. Однако, я забыл пароль и контрольное слово одновременно. Как теперь я смогу восстановить пароль?

Для восстановления пароля Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной) можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Если я забыл пароль от личного кабинета и контрольное слово для восстановления пароля, смогу ли я войти в сервис с помощью лично подтвержденной учетной записи Единого портала государственных услуг (ЕПГУ)?

Да, Вы можете войти в личный кабинет с реквизитами доступа Единого портала госуслуг (ЕПГУ) при условии предварительного обращения лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА): отделение ФГУП «Почта России», МФЦ России, центр обслуживания клиентов ПАО «Ростелеком» и др.

Как я могу настроить в личном кабинете возможность восстановления пароля с помощью адреса электронной почты?

Для настройки возможности восстановления пароля в разделе «Профиль» необходимо проставить «галочку» «Разрешить восстановление пароля по адресу электронной почты», указать номер телефона,

подтвержденный адрес электронной почты, задать контрольное слово (длиной до 24 знаков) и сохранить изменения. В дальнейшем, если Вы забыли пароль, на стартовой странице личного кабинета нужно нажать на ссылку «Забыли пароль?» и ввести свои ИНН,

адрес электронной почты и контрольное слово. Если введенная информация верна, на адрес электронной почты, указанный в разделе «Профиль» пользователя, поступает сообщение со ссылкой на страницу для восстановления пароля.

При восстановлении пароля трижды ввел неверное контрольное слово, возможность восстановления пароля исчерпана навсегда?

При вводе реквизитов для восстановления пароля предоставляется три попытки ввода реквизитов. В случае превышения допустимого количества попыток возможность восстановления пароля блокируется на сутки.

Восстановить свой пароль таким способом можно будет через 24 часа, либо Вы (Ваш законный/уполномоченный представитель – по нотариально заверенной доверенности/доверенности, приравненной к нотариально удостоверенной)

можете обратиться в любую инспекцию ФНС России (за исключением специализированных инспекций ФНС России), независимо от места постановки на учет, с документом, удостоверяющим личность.

Я получил регистрационную карту, первичный пароль не менял

При попытке авторизации в личном кабинете получаю сообщение: «Неправильный пароль».

Проверьте правильность ввода пароля (при работе в браузере Internet Explorer имеется возможность визуального контроля вводимого пароля).

Обратите внимание на требования к паролю:

- Пароль вводится только в раскладке ENG (английская);

- Обязательное наличие прописных (A-Z) и строчных (a-z) букв;

- Обязательное наличие арабских цифр (0-9);

- Обязательное наличие в пароле спецсимволов: («#,$,^,&,*,_,-,+,%,@»);

- Количество символов в пароле должно быть не менее 7;

- Пробелы не допускаются.

Общая информация

ФНС России – это орган федеральной исполнительной власти, осуществляющий контроль государства за сбором платежей в бюджеты различных уровней.

Юридической основой работы ФНС является специальное Положение, утвержденное постановлением правительства в 2004 году. В нем прописана структура, а также функции и полномочия службы.

Центральный офис ФНС находится в Москве, по адресу: ул. Неглинная, д. 23.

В 2010 году в составе службы находилось 170 тыс. сотрудников. К 2016 году их число уменьшилось до 149 тыс. человек.

Одно из управлений ФНС РФ.

Нынешним руководителем ФНС России является Даниил Егоров. Он занял этот пост в январе 2020 года.

Официальный праздник сотрудников налоговых органов отмечается 21 ноября.

История федеральной службы налоговой

Федеральной службой налоговой полиции России (сокращённо ФСНП России) является правоохранительный орган, который подчиняется непосредственно президенту, и который существовал с 1992 года по 2003 включительно.

Согласно Указу Президента России от 18 марта 1992 года № 262 в стране создали Главное управление по вопросам налоговых расследований, которое находилось при Государственной налоговой службе со штатом, численность которого составляла 12 000 человек. Во главе правления стал бывший генерал КГБ Советского Союза В. Б. Ямпольский.

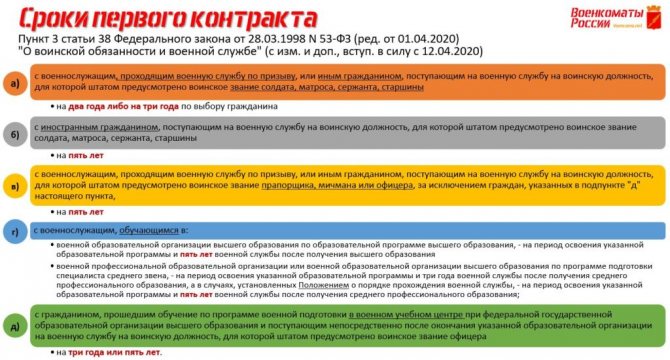

20 мая в 1993 году был принят Закон под названием «О федеральных органах налоговой полиции», в соответствии с которым в качестве правопреемника ГУНР был учреждён специальный Департамент налоговой службы страны (согласно содержанию правовых обязанностей Госкомитета России). В тот же самый день Верховным Советом Российской Федерации было утверждено Положение о прохождении специализированной службы в органах, принадлежащих налоговой полиции. Совета Министров Российской Федерации издал Постановление от 11 октября 1993 года, которое утверждало Положение по Департаменту налоговой в России и подтверждало перечень тех должностей, по которым должны присваивать специальные звания для сотрудников налоговой. Также была установлена штатная численность сотрудников федерального органа налоговой полиции: по состоянию на 1 января 1994 года их было 21500; ровно через год — 43800 (в итоге размер штатной численности доходил до 53000 без учитывания обслуживающего персонала). Директором Департамента назначили С. Н. Алмазова.

Федеральный закон № 200-ФЗ изданный 17 декабря 1995 года внес поправки в закон «О федеральных органах налоговой полиции». В согласии с новыми правками Департамент налоговой полиции переименовали в Федеральную службу налоговой полиции Российской Федерации (ФСНП России). Что до указаний по штату, директор ФСНП России достигал установленного предельного специального звания генерал-полковник налоговой полиции, заместители директора и начальники ключевых управлений (в том числе оперативного, следственного, налоговой проверки, собственной безопасности, физической защиты, кадров, организационно-инспекторского, оперативно-технического и поискового) могли достичь звания генерал-лейтенанта налоговой полиции.

Основная задача наиболее молодого на тот момент правоохранительного органа, который уже был наделён правом на ведение оперативно-розыскных, экспертных и следственных действий, являлась в том, чтобы бороться с разными видами налоговых преступлений и правонарушений, а также вести борьбу с коррупцией в среди представителей налоговых органов.

Указ выполняющего обязанности Президента Российской Федерации Владимира Путина, изданного 16 марта в 2000 году как знак признания заметного значения федеральных органов налоговой в обеспечении должного уровня экономической безопасности установил профессиональный праздник, который стал известен как День налоговой полиции. ФСНП России был правоохранительным органом, который был способен на полное возмещение расходов на своё содержание. В течении 2001 года представителями федеральных органов налоговой полиции было возбуждено больше 36000 уголовных дел, сумма ущерба, который был возмещен по каждому из оконченных уголовных дел составила около 27 000 000 000 рублей, а всего в результате оперативно-служебных действий ФСНП России в бюджет вернули более 100 000 000 000 рублей. Было выявлено больше 150 000 разного рода административных правонарушений, наложено штрафов на общую сумму в несколько сотен миллионов рублей.

Каждый из сотрудников налоговой полиции принимает присягу.

В ФСНП России также успели создать Академию налоговой полиции и целый список прочих образовательных учреждений.

С 1 июля 2003 года возымел действие указ Президента России В. В. Путина № 306 от 11 марта 2003 года ФСНП России упразднили без объяснения каких-либо причин. Большая часть функций ФСНП России и целый штат сотрудников, состоящий из 16 000 передали Министерству внутренних дел. Материальную базу и 40 000 сотрудников передали вновь созданному Госнаркоконтролю.

Права и обязанности налоговой службы

В ст. 31 НК прописаны права налоговой службы.

Основные, закрепленные кодексом, полномочия:

- Затребовать от плательщика всю необходимую документацию.

- Выполнять проверки.

- Проводить изъятие документов при законных обстоятельствах.

- С целью получения пояснений вызывать налогоплательщиков.

- Ограничивать право собственности либо иное вещное право, временно прекращать операции по счетам налогоплательщиков.

- Исчислять налоговые суммы, подлежащие направлению в бюджет.

- Заниматься принудительным взиманием недоимок и штрафов.

- В зоне действия своих полномочий направлять иски в суды.

Обязанности ФНС даны в ст. 32 НК. К первостепенным относятся:

- исполнение законодательства;

- ведение учета плательщиков;

- предоставление бесплатной информации налогоплательщикам в сфере налогообложения;

- обеспечение сохранности налоговой тайны;

- отправление налогоплательщикам документации по оплате налогов, о результатах проверки и принятых решениях;

- предоставление по запросу справочной информации, выполнение сверки расчетов.

В своей деятельности сотрудники службы обязаны руководствоваться разъяснениями Минфина и действующим законодательством.

Способы лечения

Если крапивница сопровождает основное заболевание, необходимо лечить его. Но это не значит, что с самой сыпью не нужно бороться. Тем более, если она становится реакцией на рацион питания. Существует комплекс лечения, способный победить крапивницу:

- Лекарственные средства. Сюда входят антигистаминные средства, абсорбирующие препараты, лекарства для восстановления микрофлоры кишечника. Также обязательно используют мази, уменьшающие проявление сыпи на коже и снижающие зуд, который нередко сопровождает крапивницу.

- Диета. Питание позволяет исключить аллергены, уменьшить высыпания, снизить нагрузку на пищеварительную систему.

- Очищение. Происходит посредством клизм. Однако этот пункт лечения необходимо обсудить с врачом. Дело в том, что частое очищение с помощью клизмы не очень полезно, к тому же иногда это никак не сказывается на проявлении крапивницы. Вот почему этот вид лечения назначают не всегда.

Лекарственные препараты нужно принимать под контролем врача и по его назначению. Не стоит заниматься самолечением с помощью аптечных препаратов и даже народных средств. А вот диету соблюдать можно и без назначения специалиста. Хотя, конечно, у врача можно проконсультироваться.